Финанси

|Компании

|Енергетика

|Икономика

|Над 1 000 000 клиенти за първите 25 години на ПИБ

Над 1 000 000 клиенти за първите 25 години на ПИБ

Интервю с Неделчо Неделчев, главен изпълнителен директор на Първа инвестиционна банка

- Господин Неделчев, 25 години за какво стигат на една българска банка и за какво са кратък период?

- 25 години са и много, и малко. В света има банки с история от повече от век и дори няколко века, като английската Barclays, създадена през 1690 г. В България обаче имаме функционираща пазарна икономика по-малко от 30 години. Ние сме на пазара от четвърт век само, но мисля, че успяхме през това време не само да изградим взаимно доверие между нас и нашите вече над един милион клиенти, но и да бъдем съществена част от формирането и развитието на банковия сектор в страната.

От самото създаване на банката ние имаме мисленето, че трябва да сме по-добри от конкурентите си, по-добри във всеки аспект на обслужването, организацията на работата ни и ефективността на нашата дейност.

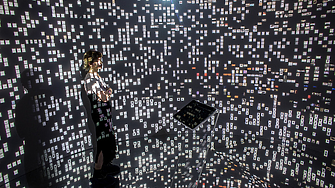

В динамичния модерен свят развитието на технологиите често изпреварва дори регулациите в консервативен сектор като банкирането и ние винаги се стремим да предлагаме на клиентите си най-новите технологии за банкови услуги за тяхно удобство. Въведохме редица иновации за тези години и се стремим да предлагаме най-съвременни форми на банкиране. Само като пример мога да отбележа, че ние сме първата банка в страната, която предложи на своите клиенти електронно банкиране, първи въведохме дигиталните банкови карти и позволихме на нашите клиенти да извършват разплащания чрез своя мобилен телефон, в партньорство с MasterCard първи въведохме безконтактните карти в страната и т.н.

По повод на 25-годишния ни юбилей ние предложихме на клиентите ни и специални промоционални условия по някои от нашите продукти и услуги. Може да научите повече за тази наша кампания от корпоративната ни интернет страница.

- На какво разчитахте през годините, за да удържите на сериозната конкуренция?

- Ние винаги сме вярвали, че най-ценният актив на банката са хората, които работят в нея. Към момента служителите ни са над 3000 души в цялата страна. Това са висококвалифицирани експерти, които сме приобщили или развили през годините. Именно техният професионализъм и желание за високи резултати изградиха облика на банката такъв, какъвто го виждаме днес. Благодарение на тях успяваме да напипаме пулса на пазара преди нашите конкуренти.

Само като един пример за това мога да ви дам съвсем актуалната новина със спирането от страна на БНБ да изчислява индекса СОФИБОР, който бе в основата на формирането на лихвените нива по кредитите на голяма част от банките. Още когато бяха приети измененията в Закона за потребителския кредит, които задължиха банките да формират своите лихви на база определен пазарен индекс, ние, въпреки че беше по-лесно да използваме СОФИБОР, решихме да изработим свой собствен такъв, който да се базира на средната за пазара лихва по спестяванията. Ето защо и след като СОФИБОР остана в историята, това не се отрази по никакъв начин на нашите клиенти.

Конкуренцията никога не е лека, а ние като българска банка никога не сме разчитали на подкрепа от банка майка от чужбина. Но пък разбирането на местния пазар и връзката ни с клиентите винаги са ни позволявали да имаме основата, като лоялни клиенти, стабилни приходи от банково обслужване, които да ни позволят да преминем и през трудните години на глобални икономически кризи.

- Как бихте определили банковата среда у нас и коя е вашата стратегия, с която искате ПИБ да изпъкне?

- Първа инвестиционна банка е една от големите банки в България и ние имаме стратегически поглед върху пазара у нас и в региона, с хоризонт 5, дори 10 години. Това, което забелязваме, е, че през последните години в Централна и Източна Европа се отдръпват утвърдените стратегически инвеститори. Те се фокусират върху решаване на проблемите в своите основни пазари и поне средносрочно няма да имат за цел сериозно присъствие и голям пазарен дял във всяка държава от региона. Ние виждаме сериозни възможности за ръст в България, както органичен, така и вследствие на консолидационните процеси. Имаме много положителни фактори за добро развитие - растяща икономика, подобряващо се частно потребление, желание за инвестиции от страна на бизнеса, добър банков пазар въпреки силната конкуренция. Първа инвестиционна банка е в отлична форма и позиция да се възползва от тези фактори.

Виждаме много потенциал в развитието на услугите за физически лица, както и за малки и средни предприятия. Банката има силни позиции в този сегмент, които ще доразвием с нови услуги и привлекателни условия за обслужване. Основен наш приоритет винаги е била иновативността и ще продължим да развиваме електронните канали на банкиране за удобството на всичките ни клиенти.

В началото на 2018 г. предложихме програма за цялостна подкрепа на жените в бизнеса - Smart Lady. Тя има две основни цели - от една страна, да предложи комплексни продукти и услуги за банково финансиране на дамите, но и за служителите им, включително за техните семейства. И от друга страна, да предостави възможности те да надграждат своите умения, да намират подкрепа, да споделят опит и да получат консултация както от нашите банкови експерти, така и от други дами, които са минали по този път и са успели. Социалната мисия на програмата е да създадем една общност за взаимодействие, контакти и бизнес сътрудничество.

- Последната финансова година завършихте с нетна печалба от 92 млн. лв. Защо решихте да я капитализирате?

- От самото си създаване банката винаги е капитализирала реализираните от нея годишни печалби. Тази стратегия ни даваше възможност през годините да растем и да се развиваме. Смятам, че когато нещо работи, то няма смисъл да бъде променяно. Разбира се, обмисляме и варианти в бъдеще да разпределяме част от печалбата под формата на дивидент. Това е въпрос, който нашите миноритарни акционери често поставят пред ръководството. Търсим баланс, при който да извлечем максимална икономическа изгода за нашите акционери, като същевременно запазим стабилни темповете си на развитие.

- Кои са акционерите на ПИБ и какви очаквания имат към висшия мениджмънт във ваше лице?

- Основните мажоритарни акционери на банката са г-н Цеко Минев и г-н Ивайло Мутафчиев. Те са български физически лица, което ни прави и най-голямата банка в страната с български капитали. Първа инвестиционна банка е публична компания, чиито акции се търгуват на БФБ. През 2007 г. реализирахме най-голямото първично публично предлагане в страната, което остава все още ненадминато по набран капитал от борсата. От тази гледна точка нашите акционери наброяват 2000 души. Банката провежда често срещи и със своите миноритарни акционери, на които всеки, притежаващ акции на банката, има възможност да се срещне с нейния мениджмънт, да зададе важни за него въпроси и да сподели своите виждания за бъдещото развитие. Като управляващи една от водещите банки в страната очакванията към нас са високи, особено като вземем и предвид, че работим в силно конкурентна среда и трябва да се съревноваваме с едни от най-големите банки в Европа. Мисля, че добрите резултати на банката показват, че с моите колеги успяваме да се справим с поставените ни задачи и банката се развива в правилната посока.

- Какви инвестиционни възможности предоставяте на клиентите си със свободни средства?

- През последните години в цял свят станахме свидетели на плавно намаление на лихвите по депозити, което накара все повече хора да се замислят за инвестиции в други видове финансови продукти. Ние винаги сме следили пулса на пазара, за да можем да предлагаме адекватни и клиентски ориентирани продукти. Ето защо смятаме, че инвестирането във взаимни фондове може да донесе на нашите клиенти, при премерен риск, по-добра доходност за по-дълъг период.

Постигнахме стратегическо партньорство с едни от пионерите на пазара на управление на активи в Европа - австрийското дружество Erste Asset Management. То е част от австрийската финансова група Erste Group Bank AG, специализирана в управлението на взаимни, алтернативни и частни фондове. Компанията е с над 50-годишна история и с много силна позиция и опит в актуалните продукти за социалноотговорно инвестиране, както и редица други стратегии.

Като партньор на Erste Asset Management Fibank ще предлага на своите клиенти възможности за инвестиции във фондовете, управлявани от австрийската финансова институция. Те са предназначени както за физически лица, така и за юридически лица в качеството им на инвеститори. По-конкретните продукти, с които ще стартираме, са облигационен фонд, балансиран фонд с умерен риск и два фонда в акции.

Важна особеност на инвестирането във взаимни фондове, която всеки трябва да знае, е високата ликвидност на инвестицията - клиентът може да продаде обратно дяловете си от фонда във всеки момент, за разлика от депозита, който има фиксиран срок.

- Откъде очаквате да дойде по-нататъшният растеж на банката и кои са новите посоки за развитие?

- Заедно с нашите международни партньори в лицето на Международната финансова корпорация (IFC) и водещата консултантска компания Bain&Co разработихме стратегията и визията за развитие на банката по отношение на доброто корпоративно управление и управлението на риска. През 2017 г. приехме и нова средносрочна бизнес стратегия. Ние смятаме, че ключова роля в растежа на икономиката ще имат малките и средните предприятия в страната и в ритейл сегмента, ето защо сме се насочили именно в тази посока.

През миналата година бяхме банката с най-голям обем отпуснати потребителски кредити спрямо всички останали наши конкуренти. Прирастът на портфейла ни бе 127,4 млн. лв. В края на първото тримесечие на 2018 г. печалбата ни нараства с 22,3% спрямо 2017 г. и запазваме тези отлични резултати и през второто тримесечие.

Уверен съм, че 25 години след основаването си Fibank е добре позиционирана да продължи да расте и да бъде предпочитана банка от клиентите.

- Българското правителство е поело курс към влизане на страната в Еврозоната, какви ще бъдат ефектите от това за икономиката и конкретно за банковия сектор?

- Банковият сектор е част от икономиката на страната. Приемането ни в Еврозоната ще бъде катализатор за повече чуждестранни инвестиции. България е малка икономика и именно чуждестранните инвестиции могат да ни помогнат да вървим напред с по-бързи темпове. Положителният им ефект вече бе видян през периода 2005-2008 г. Всичко това, разбира се, ще има и своето положително влияние върху банковия сектор. Виждаме, че подобряването на бизнес средата, ниските нива на безработица и ръстът на средните работни заплати стимулираха бизнеса и населението да осъществяват повече покупки и инвестиции и отчетохме ръст в кредитирането, който не бяхме виждали през последните 10 години.

Влизането в Еврозоната ще намали рисковата премия и цената, на която страната ни може да се финансира. Това пък, разбира се, ще се пренесе и в лихвените проценти, на които банките кредитират бизнеса и населението. От страна на банковия сектор смятам, че проведените стрес тестове преди две години показаха неговата стабилност и готовност да премине под единния банков надзор. Определено мога да заявя, че нашата банка е готова за присъединяването ни към Еврозоната и банковия съюз. За българските банки влизането в Еврозоната ще означава и достъп до финансиране на изгодни условия, което ще ни позволи да предложим още по-добри условия за клиентите ни.

ПЪРВА ИНВЕСТИЦИОННА БАНКА (Fibank) e създадена през 1993 г., а днес е най-голямата банка с български капитал със 150 клонове и офиси в цялата страна, както и операции в Кипър и Албания. През 2018 г. се подрежда на четвърто място по активи, на второ място по корпоративни кредити и на трето място по депозити от граждани. Fibank е с изградени традиции в корпоративното банкиране и с разширено присъствие на пазара на банкиране на дребно. Сред водещите институции в страната в сферата на картовия бизнес и в международните разплащания. Сред пионерите в бизнеса с инвестиционно злато и с други благородни метали с уникални за пазара продукти и услуги.

Автор Венцислав Савов

ОЩЕ ОТ КАТЕГОРИЯТА

|

|

Коментари

Няма въведени кометари.